Tópicos populares

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

O mercado RWA do @aave Horizon acaba de ultrapassar os $360M, trazendo ativos tokenizados totalmente para o DeFi.

Permite que instituições tomem emprestado stablecoins contra RWAs, ao mesmo tempo que oferece oportunidades de rendimento para os fornecedores.

Construímos um novo painel @Dune para acompanhar a adoção em tempo real. Vamos explorar 🧵👇

1/ O que é o Horizon?

A Aave Labs lançou o Horizon como um novo mercado na Ethereum onde instituições podem emprestar stablecoins contra ativos do mundo real (RWAs) tokenizados.

Construído na v3.3, ele faz a ponte entre TradFi e DeFi, transformando RWAs em colaterais produtivos e geradores de rendimento que não podem ser emprestados.

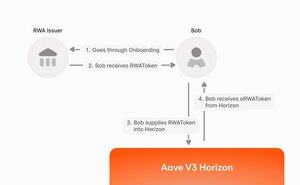

@aave 2/ Como funciona?

Investidores qualificados podem depositar RWAs tokenizados que atendem aos requisitos do emissor.

A Horizon então emite um aToken não transferível representando a garantia.

Os mutuários podem então pegar emprestado stablecoins até uma razão de empréstimo-para-valor (LTV) pré-definida.

3/ A Horizon atualmente suporta colaterais da @SuperstateInc (USTB e USCC), @centrifuge (JRTSY e JAAA) e @circle (USYC), com apoio de uma rede de parceiros líderes, incluindo @chainlink, @Securitize, @Ripple, @vaneck_us e @WisdomTreePrime.

Os credores de stablecoin podem fornecer GHO, USDC ou RLUSD para ganhar rendimento de mutuários institucionais.

4/ Aave, @chainlink e @LlamaRisk também revelaram o LlamaGuard NAV, um oráculo de risco dinâmico que protege o mercado RWA da Horizon.

Ele estabelece limites de preço NAV adaptativos, valida dados antes da publicação e aciona proteções automatizadas se ocorrerem anomalias.

Isto garante que os empréstimos permaneçam sobrecolateralizados com preços em tempo real, alinhando transparência de nível institucional e automação DeFi.

5/ O LlamaGuard NAV é um oráculo de risco de nível empresarial construído sobre o Chainlink CRE, combinando PoR, sinais macroeconômicos e modelagem de valor justo com limites dinâmicos que podem ajustar automaticamente os limites ou congelar mercados onchain.

Um design que as instituições podem auditar e que as DAOs podem confiar.

@aave @chainlink @LlamaRisk 6/ Mais de $80M em stablecoins já foram emprestados na Horizon, com o RLUSD liderando o mercado com 61% do total.

O GHO começou recentemente a ver uma utilização mais agressiva, ultrapassando o USDC com mais de $20M em liquidez emprestada, enquanto o USDC atualmente está em $13M.

@Dune 7/ A dominância do RLUSD é impulsionada pelas suas taxas de fornecimento e empréstimo mais atrativas em comparação com o USDC e o GHO.

Com uma taxa de empréstimo consistente abaixo de 3%, a taxa de fornecimento do RLUSD ultrapassa 13% devido a uma campanha de incentivos em curso no @merkl_xyz, apesar de ter o menor APY do protocolo.

@aave 8/ O Horizon continua a ser um mercado especializado com uma base de utilizadores menor, mas a atividade é consistente, mostrando um fluxo constante de participantes novos e recorrentes.

Embora a base de utilizadores seja pequena hoje, o TAM para empréstimos/financiamentos de RWA é enorme.

@Dune 9/ Os padrões de fornecimento durante a semana mostram que as horas mais movimentadas estão entre as 13h e as 22h, sugerindo que a maioria dos participantes do Horizon pode estar localizada em todo os EUA.

@aave 10/ A maioria dos endereços forneceu menos de $1k em liquidez, embora um número considerável mantenha posições maiores.

Em contraste, quase toda a liquidez emprestada origina-se de usuários com mais de $1M fornecidos, refletindo a escala institucional do mercado.

29,17K

Top

Classificação

Favoritos